Achtung!

Wir führen gerade Wartungsarbeiten durch.

Downloads, Login, Accounterstellung & Co funktioniert voraussichtlich von 21:00 bis 22:30 am 13.04.2021 nicht.

Wir entschuldigen uns für die Unannehmlichkeiten.

General Sherman steht seit ca. 1.900 bis 2.500 Jahren in der kalifornischen Sierra Nevada

Nein, General Sherman ist kein Vampir oder ein anderweitig Untoter. Es handelt sich bei diesem General um den größten lebenden Baum der Welt. Seine imposante Präsenz, mit einem Stammvolumen, das den Himmel zu berühren scheint, erzählt von Jahrtausenden. Dieser Mammutbaum hat mehr gesehen als jedes andere Lebewesen. Seine Rinde ist unter anderem von gewaltigen Waldbränden gezeichnet. Doch sein genaues Alter ist schwer herauszufinden. Bei lebenden Bäumen, bei denen man die Jahresringe nicht direkt zählen kann, kommt es zu verschiedenen Methoden, um das Alter zu bestimmen.

Kernbohrungen sind bei großen Bäumen wie General Sherman allerdings nicht praktikabel. Auch die durchschnittlichen Wachstumsraten für Bäume derselben Art sind ungenau. Das gilt ebenfalls für historische Aufzeichnungen. Die Bestimmung des Alters von Mammutbäumen ist also eine Kombination aus Wissenschaft und Schätzung, die Fachwissen und oft auch ein wenig Kreativität erfordert.

Betrachtet man nur die reine Performance am Papier, dann ist das für die Bewertung zu wenig. Warum das so ist, klären wir im Laufe dieses Artikels.

Starten wir mit:

Es scheint doch einfach zu sein: Wenn ein Fonds oder ein anderes Investment zum Beispiel 10 % Rendite erzielt hat, dann ist das die Performance. Jetzt vergleicht man das mit ähnlichen Investments und hat automatisch ein Ergebnis. Oder? Na ja. Ein Ergebnis hat man schon, aber es stellen sich auf Anhieb ein paar Fragen: Was sind die ähnlichen Investments mit denen man sein Investment vergleicht? Wie hoch war bzw. ist das Risiko der einzelnen Investments tatsächlich? Wie viel Aufwand oder Kosten hatte man mit dem Investment (vor allem, wenn man selbst Zeit aufwenden musste, stellt sich die Frage wie man diese Zeit bewertet)? Wie liquide ist das Investment, um seinen Gewinn zu realisieren?

Wir könnten hier noch viele Fragen stellen

Wir könnten uns verschiedenste Kennzahlen zum Vergleich von Investments ansehen. Doch für diesen Artikel wollen wir vor allem folgendes beleuchten: Oftmals wird nur die reine Performance angesehen und diese wird als einziges Kriterium herangezogen. Diese Bewertung findet immer im Nachhinein statt und ist eine Ergebnis-basierte Bewertung. Ist die Rendite “gut”, dann sieht man das Investment positiv. Ist sie “schlecht”, dann war das Investment negativ. Doch entscheidend ist, warum man das Investment getätigt hat. Wie kam man zu seiner Entscheidung?

Im Englischen nennt man das “Resulting”. Das Ergebnis der Entscheidung wird rückblickend als Kriterium für die Qualität der Entscheidung verwendet. Doch das ist nicht richtig. Eine Entscheidung gehört, basierend auf den Informationen die du damals hattest, bewertet und nicht basierend auf dem Ergebnis. Ein gutes Beispiel dafür ist Poker. Wenn du die strategisch und mathematisch richtige Entscheidung triffst, kannst du trotzdem die Hand verlieren. Das macht aber deine Entscheidung nicht schlecht. Genausowenig ist deine Entscheidung gut, wenn du zwar eine Glückssträhne hast und gewinnst, aber dein Geld ständig als Underdog in den Pot wirfst.

Nehmen wir an du mischt deinem Portfolio 10 % in Gold oder Bitcoin bei (das ist jetzt keine Empfehlung, sondern nur ein allgemeines Beispiel). Jetzt siehst du dir die Ergebnisse an und die anderen 90 % haben sehr gut performt, doch deine 10 % Position war richtig mies. War es dann ein Fehler die 10 % in Gold / Bitcoin zu geben? Das kommt darauf an, wie die Situation zum Zeitpunkt der Veranlagung war und warum du dein Portfolio so gestaltet hast. Womöglich waren die 90 % völlig irrsinnig veranlagt und du hattest Glück. Oder auch nicht. Egal ob du dein Ergebnis auch basierend auf dem eingegangenen Risiko bewertest (das wäre zumindest schon mal etwas besser): Das Ergebnis am Papier hat nicht automatisch eine starke Aussagekraft über die Qualität deiner Investment-Entscheidung. Zumindest nicht auf kurze Sicht (mehr dazu später).

nvestmentergebnisse können durch schwarze Schwäne, graue Schwäne oder einfach nur Glück oder Pech stark verzerrt werden. Je kürzer der Zeithorizont ist, desto extremer kann die Verzerrung sein (ein bisschen mehr dazu kommt wie erwähnt noch später und wenn du magst, kannst du unseren Artikel Signal vs. Rauschen: Wie du bei Finanzen, Versicherungen & Co das Rauschen ausblendest lesen). Macht man eine Ergebnis-basierte Bewertung, dann geht man automatisch davon aus, dass das Ergebnis das einzig mögliche Ergebnis war und es immer zu 100 % eintritt. Doch auf der Welt können viele Dinge passieren, die unsere Investments beeinflussen. Wer hatte Anfang 2020 die Covid-Pandemie am Schirm? Wer rechnete mit dem Russland-Ukraine Konflikt? Wer kann voraussagen wie lange diese Ereignisse andauern und wie exakt die Auswirkung auf die Kapitalmärkte ist?

Doch das bedeutet, dass sich manche Teile deines Portfolios besser entwickeln werden als andere und es bedeutet auch, dass die Entwicklung vielleicht genau umgekehrt wäre, wenn diese Ereignisse nicht passieren. Je mehr du darüber nachdenkst, desto mehr sollte dir klar werden, wie sinnlos “Resulting” im Investmentbereich ist. Erschwerend kommt hinzu, dass jede Entscheidung die wir treffen auch davon abhängt, wann wir das Geld benötigen und wie viel Schwankung wir deshalb akzeptieren können und wollen. Wie heißt es im Volksmund: Äpfel mit Äpfeln und Birnen mit Birnen vergleichen. Kaum jemand versteht und vergleicht allerdings Performances tatsächlich unter Berücksichtigung all dieser Punkte. Die Bewertung eines Investments findet zusätzlich meist viel zu früh statt.

Ich habe diese Anlage bereits in unserem Artikel Dieser Artikel verändert wahrscheinlich deine Einstellung zu langfristigem Investment analysiert. Für diesen Artikel habe ich die Zahlen nochmals upgedatet (Stand: Anfang 2024).

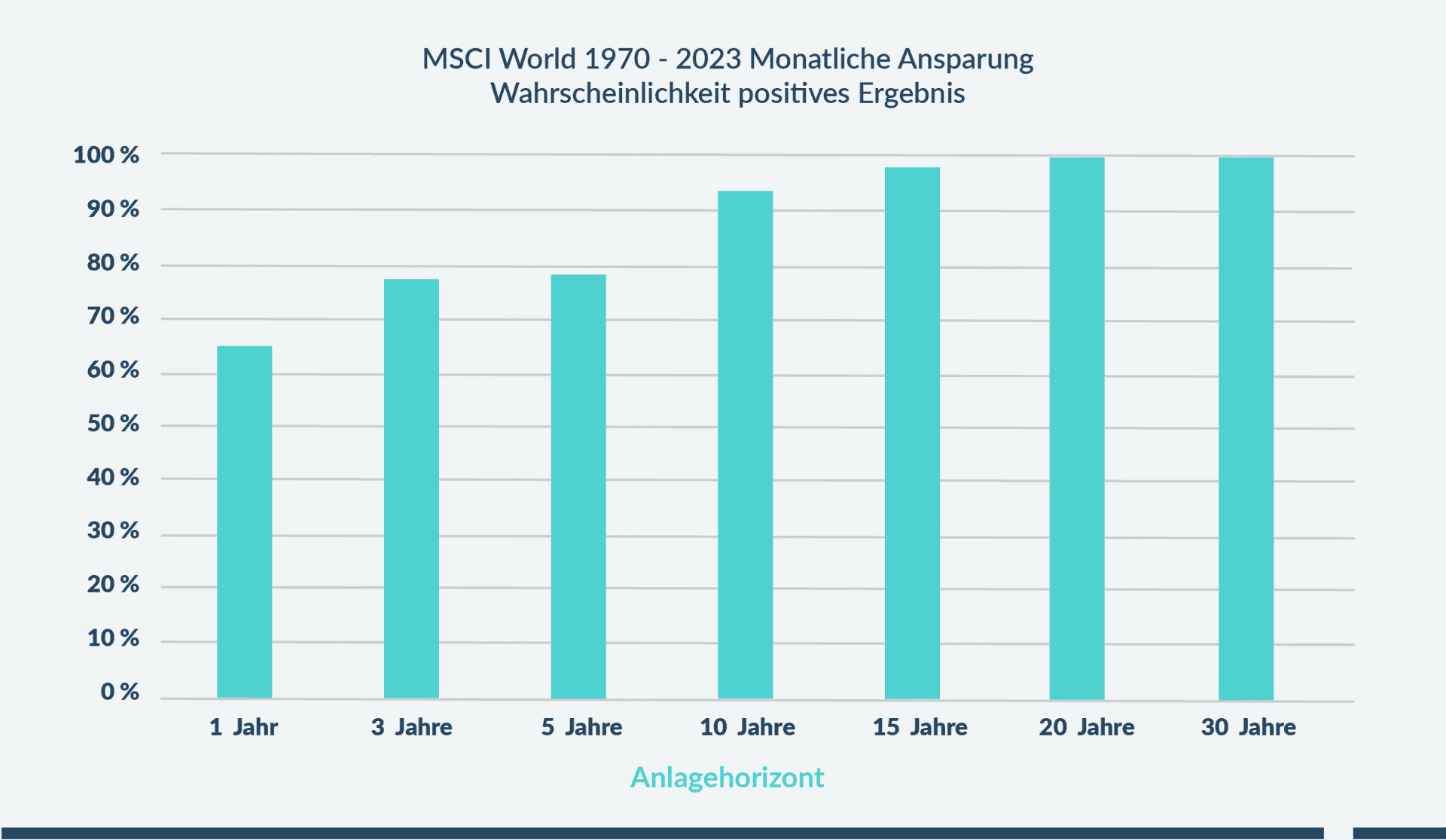

So hoch ist die Wahrscheinlichkeit, dass du ein positives Ergebnis erzielst bei einer monatlichen Veranlagung im MSCI World seit 1970:

Eine Bewertung der Performance nach 1 oder 3 oder 5 Jahren ist praktisch sinnlos. Selbst nach 5 Jahren warst du historisch betrachtet in mehr als einem Fünftel der Fälle noch negativ (die schlechteste Performance lag sogar bei -18,3 % pro Jahr). Auch nach 10 oder sogar 15 Jahren ist die Wahrscheinlichkeit eines positiven Ergebnisses nicht bei 100 % (historisch betrachtet). Wobei man hier ein paar Details beleuchten muss:

D.h. die historischen Wahrscheinlichkeiten einer erfolgreichen Anlage bei 10 oder 15 Jahren lassen sich durchaus sehen. Vor allem zwingt uns natürlich niemand, dass wir durchgehend in 100 % Aktien veranlagen. Wir haben also auch noch Einfluss auf unsere Veranlagung (und können defensiver veranlagen). Generell sollen diese Dinge aber eines untermauern:

Vergiss eine Bewertung eines Investments nach einem oder selbst nach ein paar Jahren!

Das heißt nicht, dass jedes Investment eine Schonfrist für 5 oder 10 Jahre bekommt. Es muss natürlich grundsätzlich Sinn machen. Wenn du für deine langfristige Anlage beispielsweise zu 100 % am Sparbuch anlegst, dann kann ich dir jetzt schon sagen, dass dies auf 30 Jahre nicht die schlauste Vorgehensweise ist – auch wenn ich die Zinsen nicht voraussagen kann. Eine fundamentale Bewertung und Betrachtung des Investments an sich, ist also trotzdem unerlässlich. Doch wenn diese Bewertung erfolgt ist und sich die Grundsituation nicht gravierend verändert hat, dann ist die Performance nach ein paar Jahren meist irrelevant.

Machen wir noch ein Beispiel zum Thema fondsgebundene Lebensversicherung

Da gestaltet sich, wenn man nicht komplett mitdenkt, die Bewertung noch schwieriger. Oftmals hat man in den ersten 5 bis 10 Jahren Kosten im Vertrag, die später nicht mehr anfallen. Eine Bewertung nach 5 Jahren könnte, wenn man das nicht bedenkt, verheerend ausfallen, da durch die Anfangskosten (fast) garantiert weniger im Vertrag liegt, als bisher eingezahlt wurde. Egal wie die Performance der Fonds ist. Fondsgebundene LVs spielen ihre große Stärke über lange Anlagehorizonte aus (aufgrund von der Kostenstruktur und Steuervorteilen; mehr dazu findest du, wenn du dem Link von oben folgst). Auch hier ist also die Zeitkomponente entscheidend.

Warum eine Bewertung anhand der Rendite der letzten 2-3 Jahre nicht spannend ist, sollte dir inzwischen klar sein. Um ein Investment wirklich bewerten zu können, muss man sich vor allem vorab bewusst machen, warum man sein Investment wie gestaltet. Wenn du keine Ahnung hast, warum in deinem Portfolio das Investment X, Y und Z ist, dann wird jegliche Bewertung und Einschätzung schwierig sein. Vor allem wird bei einem zwischenzeitlichen Blick auf die Performance eher die Angst überwiegen, wenn das Investment sich nicht wie erhofft entwickelt hat. Nur mit dem Verständnis, warum man welches Investment tätigt und dem Bewusstsein, dass Resulting und eine zu frühe Betrachtung sinnlos sind, wird man dauerhaft erfolgreich (und vor allem entspannt) Geld anlegen können.

Warum das so ist, sollte dir nach der Lektüre dieses Artikels klar sein.

1. Wenn du wissen willst, welche drei Finanzplanungsfehler du nicht begehen darfst, worauf es bei Versicherungen wirklich ankommt und wie du zu Akademikerboni in allen Finanz-Bereichen kommst, dann solltest du dir unseren ultimativen Finanzplanungsguide downloaden.

2. Wenn du sofort damit beginnen willst, richtig und vernünftig Geld anzulegen, dann sprich direkt mit uns. Österreichweit per Video. Kostenfrei & unverbindlich. Mit Spezialdeals für Uni- und FH-Absolventen. Für mehr Infos klicke den Button.