Achtung!

Wir führen gerade Wartungsarbeiten durch.

Downloads, Login, Accounterstellung & Co funktioniert voraussichtlich von 22:00 bis 01:00 Uhr am 07.08.2025 nicht.

Wir entschuldigen uns für die Unannehmlichkeiten.

Eyjafjallajökull ist nicht nur ein Zungenbrecher…

… er hat auch den Flugverkehr in Europa lahmgelegt. Es war ein gewöhnlicher Tag im Frühjahr 2010, als sich Millionen von Reisenden auf den Weg zu Flughäfen in ganz Europa machten. Allein an diesem Tag waren etwa 29.000 Flüge geplant. Die Flughäfen waren voll, und Geschäfts- & Urlaubsreisen standen am Plan. Doch der 14. April 2010 sollte anders verlaufen.

Der isländische Vulkan Eyjafjallajökull brach aus und stieß eine gigantische Aschewolke in den Himmel. Innerhalb weniger Stunden wurden mehr als 100.000 Flüge gestrichen. Millionen von Passagieren “strandeten”. Die Aschewolke machte den Luftraum über Europa unpassierbar und verursachte geschätzte wirtschaftliche Verluste von 1,7 Milliarden US-Dollar.

Die Naturkatastrophe war überraschend und zog schwere Folgen nach sich.

Ich spreche in diesem Fall aber gar nicht vom Todesfall an sich, sondern von den möglichen finanziellen Konsequenzen. Mit dem Todesfall an sich muss man erst einmal klarkommen und ihn verarbeiten. Doch speziell für junge Paare mit Kindern kann der Pflichtteil für Kinder auch noch zu einer schwierigen finanziellen Situation führen. Gerade in jungen Jahren ist ein Todesfall ein unerwartetes Ereignis (so wie der lahmgelegte Flugverkehr). Doch du solltest finanziell betrachtet nicht so überrascht sein wie die Flugindustrie bei einem Vulkanausbruch. Im Fall der Fälle sollte auf deine Angehörigen nicht auch noch eine finanzielle Last warten. Genau deshalb widmen wir uns diesem Thema.

Wenn kein gültiges Testament vorliegt, dann regelt das Gesetz wer erbt und vor allem wie viel diese Personen erben. Durch ein Testament kann die gesetzliche Erbfolge verändert werden. Aber Achtung: Bestimmten Personengruppen steht ein gesetzlich geregelter Mindestanteil (Pflichtteil) zu. Den kannst du auch mit einem Testament nicht verändern.

Wie eingangs angedeutet, kann das Erbrecht gravierende Einschnitte in deinem bzw. im Leben deiner Angehörigen verursachen. Die richtige persönliche Absicherung kann davor aber schützen. Damit du abschätzen kannst, was das für dich bedeutet und wie mögliche Konsequenzen aussehen, müssen wir betrachten, was im Fall der Fälle eigentlich passiert.

Vorweg: Wir sind keine Rechtsanwälte oder Notare. Der Inhalt dieses Artikels ist im besten Wissen und Gewissen entstanden und auch mehrfach geprüft worden. Trotzdem könnten sich im Detail Fehler eingeschlichen haben. Da du sowieso ein Testament machen solltest, kannst du im Rahmen des Prozesses von einem Rechtsanwalt oder einem Notar deines Vertrauens deine Einzelsituation prüfen lassen. Dieser Artikel soll dich dazu animieren, das Thema anzugehen 🙂

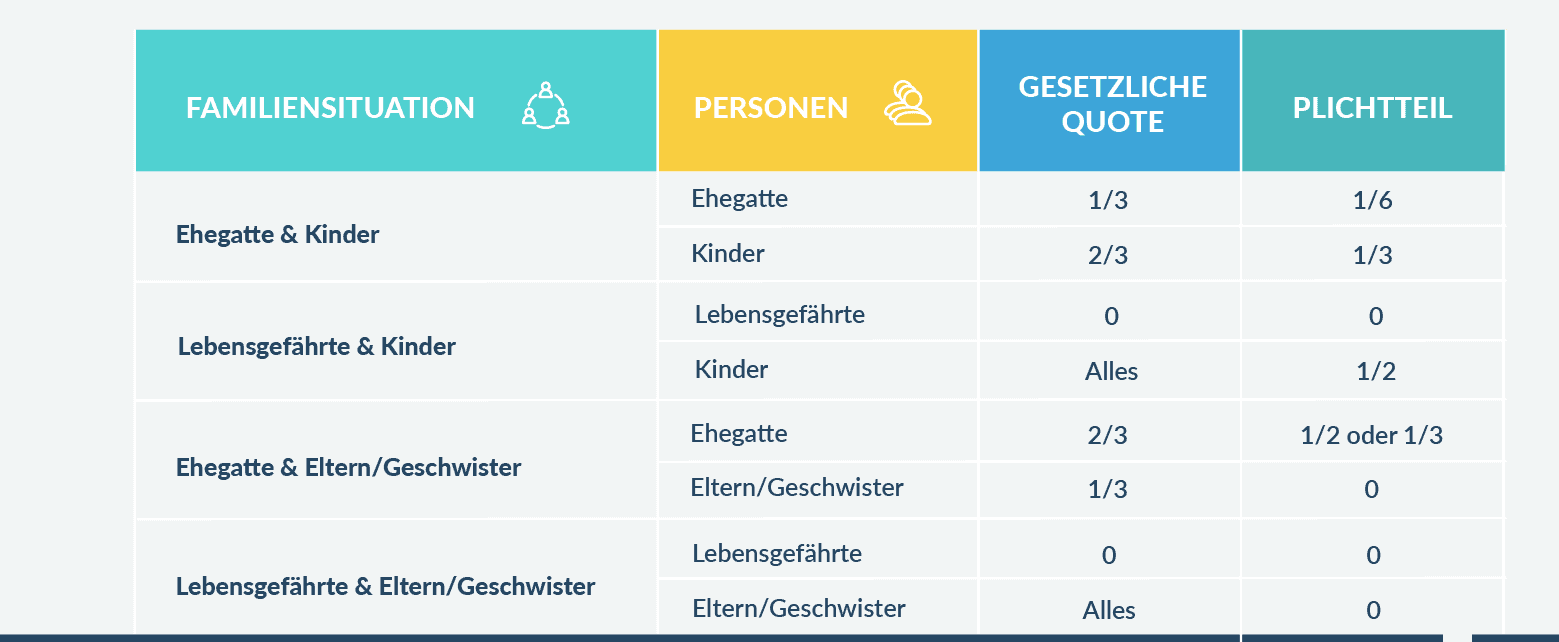

Sehen wir uns zuerst die gesetzliche Erbfolge für verschiedene Szenarien an. Wir nehmen an, es existiert kein Testament und es greift die gesetzliche Erbfolge.

Der Ehegatte erbt ein Drittel der Verlassenschaft. Die Kinder (und deren Nachkommen) erhalten zwei Drittel. Geschwister und Eltern erhalten in dieser Situation nichts.

Wenn du nicht verheiratet bist, dann erben die Kinder alles. Dem Lebensgefährten steht kein gesetzlicher Erbteil zu. Nochmals zu Erinnerung: Das lässt sich durch ein Testament ändern. Mehr dazu später.

Der Ehegatte erhält zwei Drittel. Ein Drittel bekommen die Eltern.

Hier verhält es sich gleich wie in der Situation mit Kindern. Der Lebensgefährte erbt nichts und die Eltern bzw. Geschwister (und deren Nachkommen) erben alles. Allgemein erbt ein Lebensgefährte nur, wenn überhaupt kein gesetzlicher Erbe mehr (nachdem Parentelensystem) existiert.

Anmerkung: Wir gehen hier bewusst nicht auf die genauen Details der Wohnsituation (Miete, Eigentumswohnung, Haus) bzw. auf die damit verbundenen Sonderregeln ein, da dies sehr komplex ist und für jede einzelne Situation individuell betrachtet werden sollte (am besten von einem Notar oder Rechtsanwalt).

Zuerst sollte eines klar sein: Ein gültiges Testament muss grundsätzlich bestimmten gesetzlichen Formvorschriften entsprechen. Ansonsten ist es komplett unwirksam. Wir würden deshalb empfehlen, dass du dich für die Erstellung eines Testaments an einen Notar bzw. Rechtsanwalt wendest. Vor allem auch um sicher zu sein, wie die Regelung deiner Wohnsituation im Fall der Fälle wirklich ist. Bei einem unserer Spezialtarife in der Rechtsschutzversicherung ist die Erstellung eines Testaments übrigens inkludiert.

Der sogenannte Pflichtteil kann testamentarisch nicht gestrichen werden (jedoch unter gewissen Umständen gemindert). Um einen Überblick zu bekommen, sehen wir uns wieder die verschiedenen Szenarien von zuvor an und besprechen, wie hoch die Pflichtteile sind (egal wie das Testament formuliert ist):

Dem Ehegatten steht zumindest ein Sechstel der Verlassenschaft zu. Egal ob er im Testament berücksichtigt wird oder nicht. Das ist der Pflichtteil und steht immer in Geld zu. Die Kinder erhalten ein Drittel. Geschwister und Eltern erhalten in dieser Situation nichts.

Der Pflichtteil für die Kinder beträgt die Hälfte der Verlassenschaft. Wie du weißt, steht dem Lebensgefährten kein gesetzlicher Erbteil zu. Wenn in unserem Fall beispielsweise im Testament der Lebensgefährte zu 100 % genannt wird, dann erhält er trotzdem (wertmäßig) nur die Hälfte aufgrund des Pflichtteils der Kinder.

Der Ehegatte erhält alles, wenn dieser im Testament als Alleinerbe genannt wird. Die Eltern oder Geschwister haben keinen Pflichtteil und bekommen daher nichts. Wird der Ehegatte im Testament nicht erwähnt, sondern die Eltern als Erben genannt, dann erhält der Ehegatte trotzdem die Hälfte (wenn kein Elternteil mehr lebt) bzw. ein Drittel (wenn beide Elternteile noch leben) und 5/12 (wenn ein Elternteil noch lebt) der Verlassenschaft.

Wenn der Lebensgefährte im Testament genannt wird, dann erhält er alles. Sollten im Testament allerdings die Eltern oder Geschwister genannt werden, dann erhält der Lebensgefährte nichts (da dieser keinen Pflichtteil hat).

Vor allem zwei Szenarien sind unserer Meinung nach wichtig:

Gesetzlich steht dem Lebensgefährten gar nichts zu, wenn Kinder, Eltern oder Geschwister existieren. Der Lebensgefährte hat lediglich ein Wohnrecht (befristet auf max. 1 Jahr nachdem Tod). Hier ist der erste Schritt also unbedingt ein Testament oder alternativ der Abschluss einer Ablebensversicherung in angemessener Höhe.

Nehmen wir einmal an, dass du mit deinem Partner in einer Eigentumswohnung lebst oder z.B. ein Reihenhaus hast, dass üblicherweise auch nach WEG (Wohnungseigentumsgesetz) geregelt ist. Im WEG ist eine Eintragung nur mit 50 % oder 100 % möglich. Bei Tod eines Miteigentümers wächst auf Grund des Gesetzes die halbe Wohnung an den überlebenden Miteigentümer an und dieser muss maximal den halben Verkehrswert in die Verlassenschaft zahlen. Dies wird als Bemessungsgrundlage für die Erbteile sowie Pflichtteile der Kinder herangezogen. Wenn du kein Testament hast und dein Partner verstirbt, dann erbt dein Kind bzw. Kinder zwei Drittel. Dieses Geld muss erst einmal aufgebracht werden.

Über das Geld kannst du dann auch nicht verfügen, da es für die minderjährigen Kinder vorgesehen ist und mündelsicher veranlagt werden muss, bis sie volljährig sind. Es gibt im WEG aber Sonderregelungen, wenn es sich um den ehelichen Hauptwohnsitz handelt und der Pflichtteilsberechtigte ein dringendes Wohnbedürfnis hat (hier muss der überlebende Partner maximal den 1/4 Verkehrswert der halben Wohnung) in die Verlassenschaft zahlen. Der Pflichtteil der Kinder wird jedoch fiktiv vom Verkehrswert des Hälfteanteiles berechnet. Die Regelungen des § 14 WEG sind sehr speziell und erfordern ein juristisches Fachwissen, welches man jedenfalls vorab mit einem Notar bzw. Rechtsanwalt besprechen sollte.

Deshalb kann in der Konstellation mit jungen Kindern durchaus ein finanzieller Engpass entstehen, wenn nicht richtig vorgesorgt wurde. Es reicht eben nicht aus, dass man lediglich eine Ablebensversicherung für den Kredit abschließt. Denn selbst wenn der Kredit abbezahlt ist, stehen den Kindern Pflichtteile zu. Ohne Testament sprechen wir sogar von zwei Drittel. Egal wie man es individuell regeln möchte, nachdenken sollte jedes Paar darüber. Mit Kindern würde ich sogar sagen, dass es fahrlässig ist, nicht darüber nachzudenken.

Eine Ablebensversicherung leistet einen Einmalbetrag, wenn die versicherte Person stirbt. Wir würden immer empfehlen sich gegenseitig abzusichern. Wenn man auf Nummer Sicher gehen will, dann ist die beste Konstellation vermutlich die folgende:

Versicherungsnehmer ist Partner Nummer 1 und versicherte Person ist Partner Nummer 2. Bezugsberechtigt im Todesfall ist Partner Nummer 1. Partner Nummer 1 bekommt also das Geld, wenn Partner Nummer 2 stirbt. Hier wird also das Leben von Partner Nummer 2 versichert und der Vertrag gehört Partner Nummer 1. Dieser Vertrag sollte im Todesfall von Partner Nummer 2 also auch nicht in die Verlassenschaft fallen. Keine Sorge, so kompliziert wie sich das anhört ist es gar nicht.

Da es für die Ausbildung & Versorgung der Kinder aber vermutlich nicht “zu viel” Geld geben kann, würden wir mindestens 150.000 € ansetzen (falls du in einem Artikel von uns noch weniger liest, dann ist der vermutlich schon etwas älter und noch nicht inflationsbereinigt 😉 ). Da eine Ablebensversicherung normalerweise nicht die Welt kostet, spricht aber sicher vieles dafür eher etwas mehr zu versichern. 150.000 € kosten für Nichtraucher üblicherweise ca. 5 bis 15 € monatlich für eine Laufzeit von 25 Jahren (Gesundheit, Beruf und “gefährliche” Hobbys spielen bei der exakten Prämie eine wichtige Rolle).

Ob ein Vulkan ausbricht oder nicht, können wir vermutlich genauer vorhersagen als den eigenen Todesfall oder das Ableben eines geliebten Menschen. Doch die Auswirkungen der Aschewolke von Eyjafjallajökull waren schwer vorhersehbar. Hier unterscheidet sich der Vulkanausbruch vom Erbfall. Denn finanziell kann man mit der richtigen Planung die Konsequenzen so niedrig wie möglich halten bzw. sogar eliminieren. Die richtige Planung ist ein Teil davon.

1. Wenn du wissen willst, welche drei Finanzplanungsfehler du nicht machen solltest, worauf es bei Versicherungen wirklich ankommt und wie du zu Boni für Uni- und FH-Absolventen in allen Finanz-Bereichen kommst, dann solltest du dir unseren ultimativen Finanzplanungsguide downloaden.

2. Du kannst auch sofort mit uns sprechen und mit deiner smarten Finanzplanung starten. Kostenfrei. Online. Unverbindlich. Dafür aber mit Spezialtarifen und Mehrwert für Uni- und FH-AbsolventInnen. Egal ob es um Versicherung, Geldanlage, Vorsorge oder um die Finanzierung deines Eigenheims geht.

Für mehr Infos: